RiskAssur

– 18 Février 2022

Depuis la crise des subprimes de 2007 (1) qui s’est traduite en une crise financière mondiale en 2008 (2), les banques ont considérablement renforcé leurs critères d’attribution des prêts immobiliers aux particuliers entrainant une forte diminution de la part des profils des emprunteurs très « risqués » bénéficiant d’un crédit. Ainsi les recommandations du Haut Conseil de Stabilité Financière (HCSF) en 2019 & 2021 ne viennent pas aider les jeunes ménages et les emprunteurs moins aisés (=Revenus inférieurs à 3 SMIC), bien au contraire.

Une législation qui ne cesse de se renforcer …

Les recommandations du Haut Conseil de Stabilité Financière – HCSF du 20 Décembre 2019.

Pour rappel, le HCSF est « l’autorité macro prudentielle française chargée d’exercer la surveillance du système financier dans son ensemble, dans le but d’en préserver la stabilité et la capacité à assurer une contribution soutenable à la croissance économique » (3).

Dans un contexte de baisse des taux et de l’essor des crédits immobiliers, le HCSF a souhaité restreindre les conditions d’octroi des crédits immobiliers en publiant une série de recommandations à l’ensemble du secteur bancaire. Les points concernés sont les suivant :

- Le taux d’endettement (ou le taux d’effort) : 33% maximum.

- La durée des prêts : 25 ans maximum (période d’anticipation ou période de différé incluses).

- Enfin, la possibilité de déroger aux recommandations sous certaines conditions et la limite de 15% de la production de chaque établissement bancaire.

Les recommandations du Haut Conseil de Stabilité Financière – HCSF du 27 Janvier 2021.

Un an plus tard, le HCSF s’est rendu compte que les nouvelles recommandations pénalisaient démesurément certaines catégories d’emprunteurs (les primo-accédant…) alors qu’ils étaient auparavant éligibles. Par conséquent, le HCSF a re-élargi très modestement l’éligibilité au crédit immobilier en modifiant certains critères, notamment :

- Le taux d’endettement qui passe de 33 à 35%.

- La durée du prêt qui reste inchangée (25 ans) mais qui exclut la période d’anticipation ou de différé (27 ans dans ce cas) ce qui permet donc de faire baisser le taux d’endettement du dossier.

Il existe toujours la possibilité de déroger aux règles, cette fois-ci jusqu’à une limite de 20% de la production (contre 15% auparavant), mais en renforçant la légitimité et la justification de cette démarche en gardant une « trace écrite ».

Les modifications redonnent un brin d’espoir mais c’était sans compter la mise en place d’un « caractère juridiquement contraignant » des recommandations afin d’obliger le secteur bancaire à respecter strictement les mesures sous peine de sanctions financières.

… en étant totalement déconnecté de la réalité du marché immobilier.

Forte augmentation des prix immobiliers depuis plus de 25 ans….

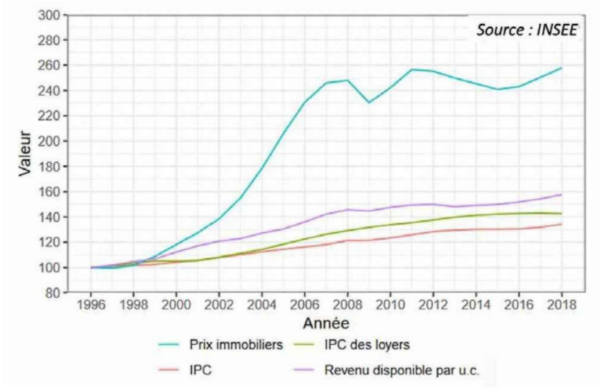

En même temps, le prix du marché immobilier a été multiplié presque par 3 entre 1995 et 2018. Plus surprenant encore, les prix ont évolué à la hausse de 20 points entre 2015 et 2018 (4) ce qui incite donc à emprunter plus pour l’acquisition du même bien.

Figure 1 – Evolution des prix immobiliers, de l’indice des prix à la consommation, de l’IPC des loyers et du revenu disponible brut par unité de consommation (1996 = 100)

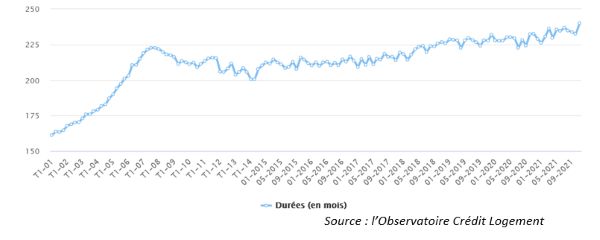

… ce qui entraine « mécaniquement » une hausse de la durée moyenne d’un crédit immobilier malgré la baisse du taux d’intérêt…

On comprend donc bien que l’une des mesures du HCSF (notamment la réduction de la durée du prêt à 25 ans) fera mécaniquement monter le montant de l’échéance du prêt pour le même montant emprunté, et de ce fait, exclura davantage d’emprunteurs qui étaient auparavant éligibles, d’où la présence d’un cycle vicieux.

Figure 2 – Evolution des durées des crédits immobiliers aux particuliers (en mois)

Enfin, la forte baisse du taux moyen du crédit immobilier, qui est passé de 5,7% au premier trimestre 2001 à 1,06% en Novembre 2021 (hors assurances et coût de la garantie) (5), permet de limiter la hausse de la durée des crédits à court terme mais pour combien de temps encore ?

… et qui se répercute enfin sur les prêts cautionnés.

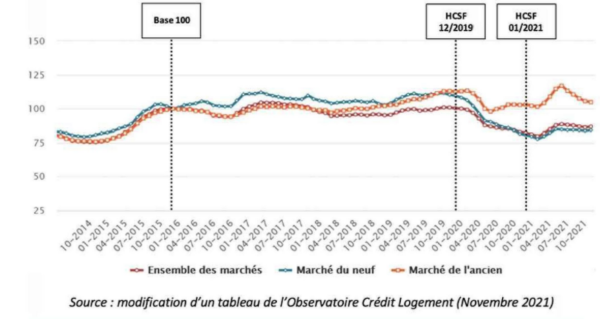

Les recommandations du HCSF de 2019 et 2021 ont eu un réel impact sur la dynamique du marché immobilier même si, soyons honnêtes, la crise du COVID-19 a également favorisé cet impact. En effet, le nombre de prêts bancaires cautionnés était de 100,45 en décembre 2019, puis a chuté à 81,15 en janvier 2021 avant de remonter légèrement à 86,85 en novembre 2021.

Les modifications des recommandations en 2021 redonnent un petit « bol d’oxygène » au secteur bancaire. Néanmoins, l’autre conséquence de cette tendance de restriction des conditions d’octroi des crédits immobiliers est d’accélérer l’exclusion de certains emprunteurs du marché immobilier, notamment ceux gagnant moins de 3 SMIC. En 2015, ils représentaient 54,4% (6) contre 48,1% en 2019 (6). Nous ne connaissons pas encore le chiffre de 2020 mais avec la mise en place des premières recommandations de l’HCSF, nous pouvons affirmer qu’il sera en forte baisse (probablement vers 45%) avant de remonter très légèrement cette année.

Figure 3 – Nombre de prêts bancaires cautionnés (Crédit Logement) : base 100 en Décembre 2015

Les sources :

(1) La crise des subprimes, Patrick Artus ; Jean-Paul Betbèze, Christian de Boissieu, Gunther Capelle-Blancard, page 5.

(2) La crise de 2008 | Banque de France (banque-france.fr) Comprendre la crise de 2008, ABC l’éco en Bref, Banque de France.

(3) https://www.economie.gouv.fr/hcsf

(4) Documents de travail, N° G2020/15 (Décembre 2020), Hausse des prix immobiliers et mesure du niveau de vie, Vieu, Lin, Olivier, Meslin.

(5) https://www.lobservatoirecreditlogement.fr/derniere-publication#3

Par Bruno de Faria, Consultant senior chez Square.

AUTRES ACTUALITÉS EN RISK & FINANCE

Banque à réseau versus banque à zéro : qui écrira l’histoire ?

Secteur : Bancaire

The RC role – Troublemaker or Trusted Partner?

Secteur : Bancaire

SIMULATION DE LA FERMETURE DU TRADING BOOK

Secteur Bancaire